こんにちは、ホタテです。

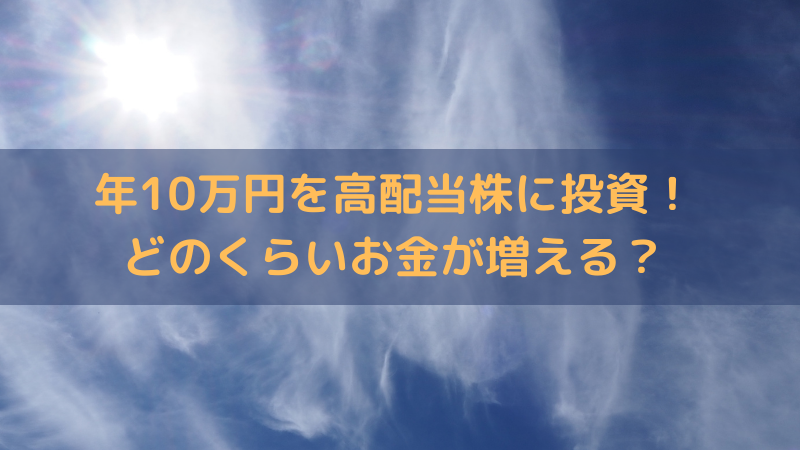

高配当株投資は良く聞きますが、実際にいくらお金が増えるのか計算したことのある方は少ないと思います。今回は実際に年10万円を高配当株に投資した際のお金の増え方を計算してみましたので参考にしてください。

年10万円を配当利回り5%の高配当株に投資した場合

配当利回り5%以上の株は88銘柄あります。(2022年2月20日時点)

代表的な銘柄としてはJT、住友商事、武田薬品工業、みずほフィナンシャルグループなどがあげられます。

実際に年10万円をこれらの銘柄に投資した時に増えるお金を計算してみました。条件として、増えた配当金も全額翌年に再投資をして計算しています。また配当金にかかる税金20.315%を考慮しています。

投資金額:10万円(1年目のみ)、もしくは前の年の年末金額に10万円を足したもの

年末金額:投資金額に5%の配当金が付いたもの(税金20.315%を考慮)

| 年数 | 投資金額 | 年末金額 |

| 1年目 | ¥100,000 | ¥103,984 |

| 2年目 | ¥203,984 | ¥212,111 |

| 3年目 | ¥312,111 | ¥324,547 |

| 4年目 | ¥424,547 | ¥441,462 |

| 5年目 | ¥541,462 | ¥563,035 |

| 6年目 | ¥663,035 | ¥689,452 |

| 7年目 | ¥789,452 | ¥820,906 |

| 8年目 | ¥920,906 | ¥957,597 |

| 9年目 | ¥1,057,597 | ¥1,099,734 |

| 10年目 | ¥1,199,734 | ¥1,247,535 |

| 11年目 | ¥1,347,535 | ¥1,401,224 |

| 12年目 | ¥1,501,224 | ¥1,561,036 |

| 13年目 | ¥1,661,036 | ¥1,727,216 |

| 14年目 | ¥1,827,216 | ¥1,900,017 |

| 15年目 | ¥2,000,017 | ¥2,079,703 |

| 16年目 | ¥2,179,703 | ¥2,266,547 |

| 17年目 | ¥2,366,547 | ¥2,460,837 |

| 18年目 | ¥2,560,837 | ¥2,662,867 |

| 19年目 | ¥2,762,867 | ¥2,872,946 |

| 20年目 | ¥2,972,946 | ¥3,091,396 |

| 21年目 | ¥3,191,396 | ¥3,318,549 |

| 22年目 | ¥3,418,549 | ¥3,554,753 |

| 23年目 | ¥3,654,753 | ¥3,800,367 |

| 24年目 | ¥3,900,367 | ¥4,055,767 |

| 25年目 | ¥4,155,767 | ¥4,321,344 |

| 26年目 | ¥4,421,344 | ¥4,597,501 |

| 27年目 | ¥4,697,501 | ¥4,884,661 |

| 28年目 | ¥4,984,661 | ¥5,183,263 |

| 29年目 | ¥5,283,263 | ¥5,493,761 |

| 30年目 | ¥5,593,761 | ¥5,816,630 |

| 31年目 | ¥5,916,630 | ¥6,152,364 |

| 32年目 | ¥6,252,364 | ¥6,501,473 |

| 33年目 | ¥6,601,473 | ¥6,864,493 |

| 34年目 | ¥6,964,493 | ¥7,241,975 |

| 35年目 | ¥7,341,975 | ¥7,634,498 |

| 36年目 | ¥7,734,498 | ¥8,042,660 |

| 37年目 | ¥8,142,660 | ¥8,467,084 |

| 38年目 | ¥8,567,084 | ¥8,908,418 |

| 39年目 | ¥9,008,418 | ¥9,367,336 |

| 40年目 | ¥9,467,336 | ¥9,844,538 |

| 41年目 | ¥9,944,538 | ¥10,340,753 |

| 42年目 | ¥10,440,753 | ¥10,856,739 |

| 43年目 | ¥10,956,739 | ¥11,393,283 |

| 44年目 | ¥11,493,283 | ¥11,951,204 |

| 45年目 | ¥12,051,204 | ¥12,531,354 |

| 46年目 | ¥12,631,354 | ¥13,134,619 |

| 47年目 | ¥13,234,619 | ¥13,761,919 |

| 48年目 | ¥13,861,919 | ¥14,414,213 |

| 49年目 | ¥14,514,213 | ¥15,092,495 |

| 50年目 | ¥15,192,495 | ¥15,797,802 |

50年目まで計算してみました。元金は500万円しか投資していないのにも関わらず、50年後には1,500万円を超え3倍以上にも膨れ上がっています。

わずか、5%の配当金ですが長期投資すると想像以上の金額になりますね。

年10万円を普通預金で運用した場合

普通預金の金利は三菱UFJ銀行の0.001%を基に計算します。(2022年2月20日時点)

こちらも条件として、増えた利息を全額翌年に再投資して計算しています。また、利息にかかる税金20.315%を考慮しています。

投資金額:10万円(1年目のみ)、もしくは前の年の年末金額に10万円を足したもの

年末金額:投資金額に5%の配当金が付いたもの(税金20.315%を考慮)

| 年数 | 投資金額 | 年末金額 |

| 1年目 | ¥100,000 | ¥100,001 |

| 2年目 | ¥200,001 | ¥200,002 |

| 3年目 | ¥300,002 | ¥300,005 |

| 4年目 | ¥400,005 | ¥400,008 |

| 5年目 | ¥500,008 | ¥500,012 |

| 6年目 | ¥600,012 | ¥600,017 |

| 7年目 | ¥700,017 | ¥700,022 |

| 8年目 | ¥800,022 | ¥800,029 |

| 9年目 | ¥900,029 | ¥900,036 |

| 10年目 | ¥1,000,036 | ¥1,000,044 |

| 11年目 | ¥1,100,044 | ¥1,100,053 |

| 12年目 | ¥1,200,053 | ¥1,200,062 |

| 13年目 | ¥1,300,062 | ¥1,300,073 |

| 14年目 | ¥1,400,073 | ¥1,400,084 |

| 15年目 | ¥1,500,084 | ¥1,500,096 |

| 16年目 | ¥1,600,096 | ¥1,600,108 |

| 17年目 | ¥1,700,108 | ¥1,700,122 |

| 18年目 | ¥1,800,122 | ¥1,800,136 |

| 19年目 | ¥1,900,136 | ¥1,900,151 |

| 20年目 | ¥2,000,151 | ¥2,000,167 |

| 21年目 | ¥2,100,167 | ¥2,100,184 |

| 22年目 | ¥2,200,184 | ¥2,200,202 |

| 23年目 | ¥2,300,202 | ¥2,300,220 |

| 24年目 | ¥2,400,220 | ¥2,400,239 |

| 25年目 | ¥2,500,239 | ¥2,500,259 |

| 26年目 | ¥2,600,259 | ¥2,600,280 |

| 27年目 | ¥2,700,280 | ¥2,700,301 |

| 28年目 | ¥2,800,301 | ¥2,800,324 |

| 29年目 | ¥2,900,324 | ¥2,900,347 |

| 30年目 | ¥3,000,347 | ¥3,000,371 |

| 31年目 | ¥3,100,371 | ¥3,100,395 |

| 32年目 | ¥3,200,395 | ¥3,200,421 |

| 33年目 | ¥3,300,421 | ¥3,300,447 |

| 34年目 | ¥3,400,447 | ¥3,400,474 |

| 35年目 | ¥3,500,474 | ¥3,500,502 |

| 36年目 | ¥3,600,502 | ¥3,600,531 |

| 37年目 | ¥3,700,531 | ¥3,700,560 |

| 38年目 | ¥3,800,560 | ¥3,800,591 |

| 39年目 | ¥3,900,591 | ¥3,900,622 |

| 40年目 | ¥4,000,622 | ¥4,000,654 |

| 41年目 | ¥4,100,654 | ¥4,100,686 |

| 42年目 | ¥4,200,686 | ¥4,200,720 |

| 43年目 | ¥4,300,720 | ¥4,300,754 |

| 44年目 | ¥4,400,754 | ¥4,400,789 |

| 45年目 | ¥4,500,789 | ¥4,500,825 |

| 46年目 | ¥4,600,825 | ¥4,600,862 |

| 47年目 | ¥4,700,862 | ¥4,700,899 |

| 48年目 | ¥4,800,899 | ¥4,800,937 |

| 49年目 | ¥4,900,937 | ¥4,900,976 |

| 50年目 | ¥5,000,976 | ¥5,001,016 |

こちらも同じく50年目まで計算してみましたが、50年間で増える金額はわずか1,016円です。

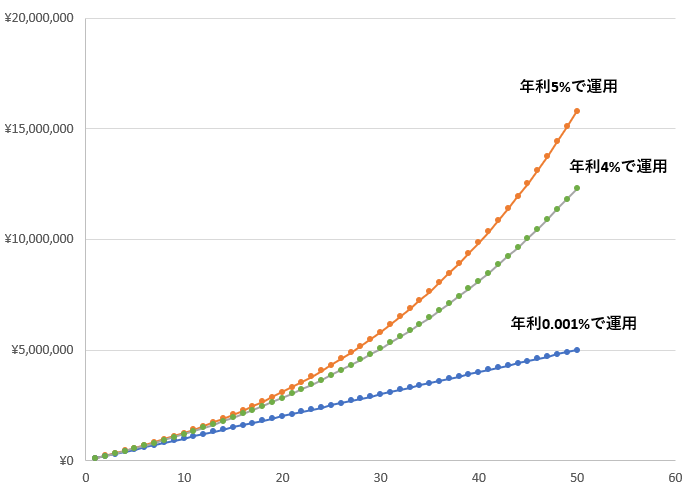

高配当株投資にももちろんリスクはありますが、長期運用することで3倍以上の差が付きます。数字だけでは分かりにくいのでグラフにしてみました。

配当利回り5%の高配当株で運用した場合は、10年目以降から急激に資産が増えて行くのに対し、普通預金で運用した場合は、毎年の投資金額分しか増えていないことが分かります。

年10万円を配当利回り4%の高配当株に投資した場合

実際に配当利回り年5%の銘柄で運用するのはリスクが高いと思われますので、少しリスクを低くした配当利回り4%の場合も計算してみました。

配当利回り4%以上の株は418銘柄あります。(2022年2月20日時点)

代表的な銘柄としては三井住友フィナンシャルグループ、ENEOS、関西電力、ヤマハ発動機、東芝などがあげられます。

計算条件は、上記の計算と同じになります。

| 年数 | 投資金額 | 年末金額 |

| 1年目 | ¥100,000 | ¥103,187 |

| 2年目 | ¥203,187 | ¥209,664 |

| 3年目 | ¥309,664 | ¥319,534 |

| 4年目 | ¥419,534 | ¥432,906 |

| 5年目 | ¥532,906 | ¥549,892 |

| 6年目 | ¥649,892 | ¥670,607 |

| 7年目 | ¥770,607 | ¥795,169 |

| 8年目 | ¥895,169 | ¥923,702 |

| 9年目 | ¥1,023,702 | ¥1,056,331 |

| 10年目 | ¥1,156,331 | ¥1,193,188 |

| 11年目 | ¥1,293,188 | ¥1,334,407 |

| 12年目 | ¥1,434,407 | ¥1,480,127 |

| 13年目 | ¥1,580,127 | ¥1,630,492 |

| 14年目 | ¥1,730,492 | ¥1,785,650 |

| 15年目 | ¥1,885,650 | ¥1,945,753 |

| 16年目 | ¥2,045,753 | ¥2,110,960 |

| 17年目 | ¥2,210,960 | ¥2,281,432 |

| 18年目 | ¥2,381,432 | ¥2,457,338 |

| 19年目 | ¥2,557,338 | ¥2,638,850 |

| 20年目 | ¥2,738,850 | ¥2,826,148 |

| 21年目 | ¥2,926,148 | ¥3,019,416 |

| 22年目 | ¥3,119,416 | ¥3,218,845 |

| 23年目 | ¥3,318,845 | ¥3,424,629 |

| 24年目 | ¥3,524,629 | ¥3,636,973 |

| 25年目 | ¥3,736,973 | ¥3,856,086 |

| 26年目 | ¥3,956,086 | ¥4,082,182 |

| 27年目 | ¥4,182,182 | ¥4,315,485 |

| 28年目 | ¥4,415,485 | ¥4,556,224 |

| 29年目 | ¥4,656,224 | ¥4,804,637 |

| 30年目 | ¥4,904,637 | ¥5,060,967 |

| 31年目 | ¥5,160,967 | ¥5,325,468 |

| 32年目 | ¥5,425,468 | ¥5,598,399 |

| 33年目 | ¥5,698,399 | ¥5,880,030 |

| 34年目 | ¥5,980,030 | ¥6,170,637 |

| 35年目 | ¥6,270,637 | ¥6,470,508 |

| 36年目 | ¥6,570,508 | ¥6,779,936 |

| 37年目 | ¥6,879,936 | ¥7,099,227 |

| 38年目 | ¥7,199,227 | ¥7,428,695 |

| 39年目 | ¥7,528,695 | ¥7,768,665 |

| 40年目 | ¥7,868,665 | ¥8,119,471 |

| 41年目 | ¥8,219,471 | ¥8,481,458 |

| 42年目 | ¥8,581,458 | ¥8,854,983 |

| 43年目 | ¥8,954,983 | ¥9,240,414 |

| 44年目 | ¥9,340,414 | ¥9,638,131 |

| 45年目 | ¥9,738,131 | ¥10,048,524 |

| 46年目 | ¥10,148,524 | ¥10,471,998 |

| 47年目 | ¥10,571,998 | ¥10,908,970 |

| 48年目 | ¥11,008,970 | ¥11,359,870 |

| 49年目 | ¥11,459,870 | ¥11,825,142 |

| 50年目 | ¥11,925,142 | ¥12,305,244 |

当利回り5%程の時よりは少なくなりますが、50年間の運用で1,200万円を超え元金の2.4倍ほどとなっています。

グラフにしてみるとこのようになります。年利5%とはあまり大きな差が出ていませんが、普通預金で運用した場合とは差が大きいことがわかります。

コメント

余っているお金を年間10万円でも高配当株投資に回すか、普通預金で運用するかは人によって判断が分かれると思いますが、このような計算を自身で行ってみてからどのように運用するか判断しても遅くはないと思います。

株に投資することでリスクはありますが、毎年の投資で投資時期の分散が出来たり長期投資にすることでリスクを抑えることが出来ます。

実際に計算してみると、差がかなり大きくなったので驚きました。運用期間が長くなれば長くなるほど金額の差は大きくなりますので始めるのであれば早い方が良さそうですね。せめて大学生の頃に知っていれば、バイト代や奨学金を高配当株に突っ込んで運用していたのに(笑)

それではまた次回の記事でお会いしましょう。

コメント